住み続けながら家を売却する「リースバック」の仕組みとリバースモーゲージとの違い>>

リバースモーゲージは条件が厳しい?

自宅を担保に資金を借り入れるリバースモーゲージ。毎月の支払は金利のみで元金は死亡後に自宅を売って返済するという仕組みから、月々の返済負担が少なく人気を集めています。しかし、その需要とは裏腹に実際の利用者は限られているのが実情です。

その理由はリバースモーゲージの利用条件が非常に厳しいからです。つまり、できればリバースモーゲージを使いたいけれども、様々な理由から実際には使うことができないという方が数多くいるのです。

リバースモーゲージの主な条件と普及しない理由

リバースモーゲージは、扱っている金融機関によっても大きく異なりますが、主に以下のような利用条件があります。

① 年齢の制限

年齢制限を60~65歳以上とする金融機関が多が多く、高齢者しか使えないのが一般的です。

② 資金使途の制限

主に「自宅の改装費」「有料介護施設への入居費」「医療費」など、借りた資金の使い道が制限されることが多く、目的に応じて自由に使うことができないのです。

③ 対象地域の制限

リバースモーゲージの対象となるのは、首都圏や大阪・名古屋などの大都市圏が中心で、地方都市では扱っている金融機関がないことも珍しくありません。

④ マンションでは摘要されづらい

マンションはリバースモーゲージの対象外とする金融機関も珍しくありません。扱っていたとしても築年数が15年未満と比較的浅いマンションや大都市圏の一等地のマンションに限られます。

⑤ 相続人全員の同意が必要

リバースモーゲージは、原則として推定相続人全員の同意が必要となり、これがネックで利用できないという人も多いようです。これは、借入をした方が亡くなった場合に、相続人が自宅を売却して返済する必要があるためです。

⑥借りられる金額が意外と低い

リーバースモーゲージでは、借りられる金額が自宅の土地の評価額の5~6割程度の金額です。建物の価値は考慮されないうえに、土地の評価額の半分程度で、思ったほどの金額を借りられなくて断念するというケースも多いようです。

もう1つの選択肢「リースバック」

そこで検討したいのが「リースバック」です。リースバックよくリバースモーゲージと比較される制度で、一度自宅を売却して売却代金を受け取り、売った後に賃貸として借りることでそのまま家に住み続けるという制度です。

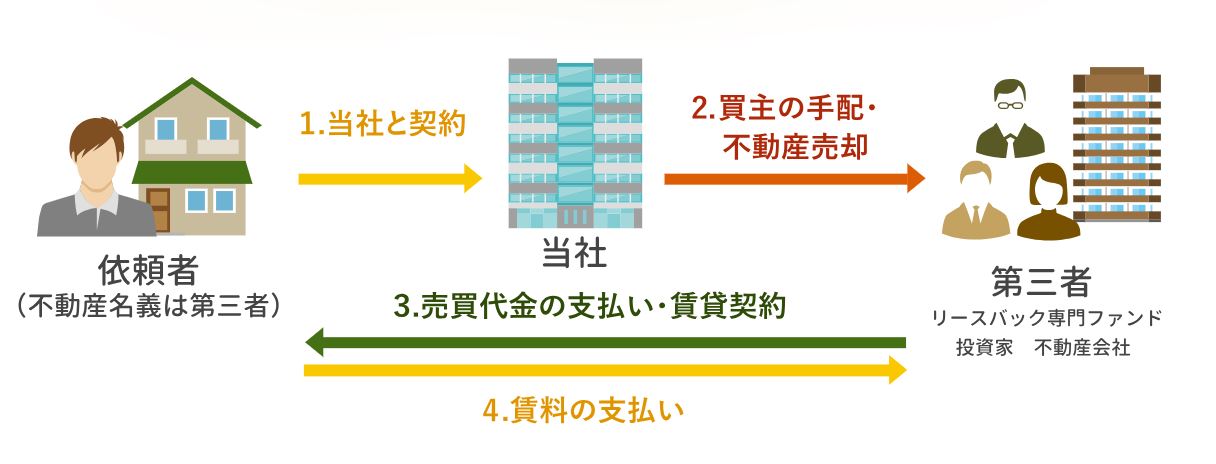

リースバックの仕組み

リースバックは、自宅をリースバック会社や投資家に買ってもらい、売却と同時にその買い手から賃貸として借りるという仕組みです。

リースバックは、自宅をリースバック会社や投資家に買ってもらい、売却と同時にその買い手から賃貸として借りるという仕組みです。

もちろん家を売却した売却代金は一括して受け取ることができ、その資金は自由に使うことができます。そして、売った自宅を賃貸として借りて毎月家賃を支払うことで、売った後も引越しをせずにそのまま自宅に住み続けられるのです。

また、将来的に余裕ができた時に、家を再び買い戻すことも可能です。

もちろん「家がいくらで売れるのか?」「家賃はいくらになるのか?」という点がポイントになると思いますので、まずはリースバックの無料査定で条件を把握することが大切です。

リバースモーゲージとの違い

※上記条件は金融機関や不動産会社によって異なります。

リバースモーゲージは「借金」、リースバックは「売却」

住み続けられるという点では同じですが、リースバックは自宅を「売却」するため、所有権が第三者である買主に移転されます。一方、リバースモーゲージは自宅を担保に資金を「借入」するため所有権は移転せずに自宅に抵当権の登記を行います。

調達できる金額はリースバックの高いことが多い

リースバックとリバースモーゲージで調達できる資金の額は、いずれも対象となる不動産の市場価格によって決まりますが、リースバックであれば市場価格の70~80%程度、リバースモーゲージでは50%前後と、同じ不動産であればリースバックのほうが高くなるのが一般的です。

毎月の支払はリバースモーゲージの方が安いことが多い

それに対し、リースバックであれば「賃料」、リバースモーゲージであれば「利息」が費用として掛かります。この賃料と利息であれば、一般的にリバースモーゲージの利息のほうが安くなることが多いようです。

利用制限はリースバックの方が緩い

リバースモーゲージの場合、60歳以上の年齢制限があったり、対象となる不動産が都市部の戸建住宅に限定されていたりと、様々な条件があり、そもそも利用できない人が多いのが実情です。また、資金用途も老後資金やリフォーム費用などに制限され、借りた自由にお金を使えないケースもあります。

リバースモーゲージが有利なケース

以上より、リバースモーゲージが有効なケースとしては、どうしても所有権を手放したくない場合が挙げられます。ただし、リースバックであっても将来買い戻すことは可能です。

また、都市部の人気の高い地域の戸建て住宅で、金利を低く抑えて借り入れできるような物件であればリバースモーゲージのほうが費用を安く抑えられてメリットが大きい場合があります。

リースバックのメリット

メリット1 今の自宅に住み続けられる

リースバックの最大のメリットは、家を売った後も引越しをせずにそのまま住み続けられ、それまでと変わらない生活ができるという点です。

メリット2 一括でお金が入る

売却代金が一括して受け取ることができ、生活資金など自由に活用できます。

メリット3 他人に知られない

リースバックはお引越しをしなくて済むため、近所の方やご親戚などに家を売ったことを知らません。

メリット4 資金負担が減る

対象不動産の価格や条件によって異なりますが、リースバックの賃料を低く設定できれば、毎月の家計の負担が低減できます。

メリット5 固定資産税など維持費不要

リースバックで自宅を売却すれば、所有権が買主である投資家に移りますので、固定資産税などの維持費が掛かりません。

リースバックで税金を完済した成功事例

M様:老後の生活資金に困ってリースバック

定年退職し、住宅ローンの返済も終わっていた70歳の様。しかし、数年前までローンを払っていたこともあり、お手ものと資金がほとんど残っていなかったそうです。

年金だけでは生活が苦しく、もし今の状況で夫婦どちらかが病気にでもなったら生活ができないと感じたM様は、ご自宅をリースバックして生活資金に充てることにしました。

売却額900万円、家賃6.5万円の条件で契約が成立し、生活にゆとりを持つことができました。

N様:リースバックで介護施設の入居費用を捻出

70代の後半であったN様は、体調を崩してお一人での生活が困難になってしまったことから介護施設へのご入居を検討されていましたが、高額な入居費用で断念せざるを得ませんでした。

自宅を売却して手放すことも考えたそうですが、住み慣れた家に時々でも返ってきたいと考えていたため決心ができなかったそうです。

そんな時にリースバックのこと知り、家の売却代金で入居費用を捻出しつつ、家を賃貸で残すことができました。

K様:ローン返済と老後資金のためにリースバック

月々のローンの返済額が15万円以上と非常に高額であったK様は、ローン返済と老後の生活資金に大きな不安を感じていらっしゃいましたが、やっとの思いで手に入れた家を手放す決心ができなかったそうです。

そこで、リースバックで自宅を売却することで、残っているローンを返済しても500万円以上手元に残り、尚且つ家賃も月々11万円に設定できたことで、それまでの月々のローン返済よりも大幅に負担を軽減することができました。

リースバックの契約の流れ

①簡易査定

まずはお電話・メールにてお問い合わせください。住所・土地の面積(マンションの場合はお部屋の広さ)、築年数などの情報をお伺いし、机上での簡易査定をさせていただきます。お問い合わせをいただいてから最短即日~2日程度で、リースバックした際の売却金額や家賃の概算の査定結果を回答いたします。なお、査定料などは一切いただきません。

②現地調査・本査定

簡易査定の条件でご検討いただけるようであれば、実際に現地にお伺いさせていただき、調査のうえ本査定をさせていただきます。また、お伺いさせていただいた際に、リースバックの契約内容について改めて詳しくご説明をいたします。

③最終条件提示

現地調査から1~2週間で、売却金額・家賃・その他の諸費用などもお見積もりをご提出し、最終的な条件をご提示させていただきます。

④契約

最終的にご提示させていただいた条件でご承諾いただきましたら、正式にリースバックの契約を締結します。具体的には売買契約と賃貸契約を同時に締結し、契約成立となります。

⑤代金決済・所有権移転

契約後1~2週間で代金決済を行い、ご指定の口座に代金をお振込みさせていただきます。なお、住宅ローンなどの債務が残っている場合は、代金の決済と同時に債務の返済手続きを行います。代金の振り込み、債務の返済の確認をもって所有権を移転し、賃貸契約が正式にスタートします。